重大消息,社保巨变了!社会保险费由税务部门统一征收时间确定了!国家刚刚宣布执行时间,这样的工资表将不再安全,这些企业将遭严打。

社保征收新政策

社会保险费交由税务部门统一征收

中央印发的《深化党和国家机构改革方案》,其中第46条是“为提高社会保险资金征管效率,将基本养老保险费、基本医疗保险费、失业保险费等各项社会保险费交由税务部门统一征收。”

这意味着以后各项社会保险费将由税务部门统一征收,而不是代收。

但是大家要明白,虽然同为税务征收,但实质还是有区别的。

税务代征:即社会保险经办机构负责核定缴费数额,由税务部门负责征收,你比如说河南是这样规定的。社会保险费改由地方税务机关统一征收后,社会保险经办机构及时将核定的用人单位和个人应缴费额传递给地方税务机关,作为地方税务机关据实征收的依据。

◆ 本质上征收基数还是由社保部门核定的,税务只是代征。基本之前大部分地区都是采取这种方式。

税务全责征收:即税务部门负责包括缴费数额核定、征收在内的全部征缴环节。你比如说单列市厦门还是这样规定的,各参保单位应如实向税务机关申报职工上一年度1月至12月的月平均工资。工资的计算口径按照国家统计局《关于工资总额构成的规定》执行。用人单位申报后,税务机关依据缴费文件的规定,自动生成参保单位及个人的缴费基数。

◆ 代征情况下,税务局有点类似打下手的角色,可能不会过多干预社保推送的基数,但是如果是全责征收,情况就有所不同的,税务机关会自己根据用人单位申报情况,生成缴费基数。

在这样的背景下,企业那些“控制社保成本”的花招,比如按社会最低工资标准缴纳社保费用,自然成了未来被重点监管和严厉打击的对象。

“严征收”、“严处罚”的社保费用征收时代即将到来。

工资和社保联查成为趋势

这样的工资表不再安全

基本养老保险费、基本医疗保险费、失业保险费等各项社会保险费交由税务部门统一征收,这对于很多社保缴费不规范的企业来说,将会产生比较大的影响,同时,也将有力地促进企业规范缴纳。

一家新三板公司最近公布的被稽查案例显示:

子公司2011年账列应付工资科目为5,013,120.00元,其中列支永新工作人员2,779,470.00元,销售及相关人员工资714,500.00元,外勤人员工资1,519,150.00元。检查发现账列外勤人员发放的工资其中有1,211,400.00元无签字记录、转账凭证或收据有效发放依据。对于无有效发放依据的工资属多列工资1,211,400.00元,应补缴企业所得税302,850.00元。

由此可见,税务稽查的时候不仅稽查了工资表,还核查了其他更为细致的内容,包括银行转账、收据等。仅仅凭一张工资表就去蒙混过关肯定是不行的!

根据企业情况,稽查人员针对企业账簿中的工资费用项目,从四个方面入手实施核查:

一、审核工资支出凭证

检查企业的人员花名册、考勤表、工资明细账和计算表,审核工资发放凭证与银行代发工资卡等凭证资料的数据是否对应无差异。

二、核查企业职工人数、薪酬标准是否存在异常

稽查人员分析企业记账凭证和原始凭证,结合企业生产经营情况和生产规模,核实从业职工人数和薪酬标准,重点核实月工资额低于3500元的人数占比情况。

三、检查“账实”差异

审查分析企业“应付职工薪酬”账户与实付工资总额是否对应,核对各种津贴、补贴、奖金的发放是否正确。检查“应付福利费”账户支出情况,核实企业通过该账户发放现金和实物的具体情况。

四、结合第三方信息分析企业数据

利用金税三期系统和社保系统,核查工资表中人员与企业缴纳社保人员在数量上是否存在较大差异,并对企业申报个人所得税人员的比例和收入情况实施核查。

工资和社保联查成为趋势

违法的企业无路可走

话虽如此,个税和社保联查具体怎么查呢?

一、工资怎么查

税务部门公告如下:

近期,税务部门通过数据分析,发现部分纳税申报数据存在较高涉税风险。如:个人工资薪金为0元或1元、单位大部分员工长期工资薪金为3500元、规模较大或经营状况较好的单位长期申报税额为0元等情形,明显不符合常理。税务机关将定期针对上述情形,进行评估核查。请相关单位和个人及时排查上述涉税风险,如实、准确进行个人所得税纳税申报。

二、社保怎么查?

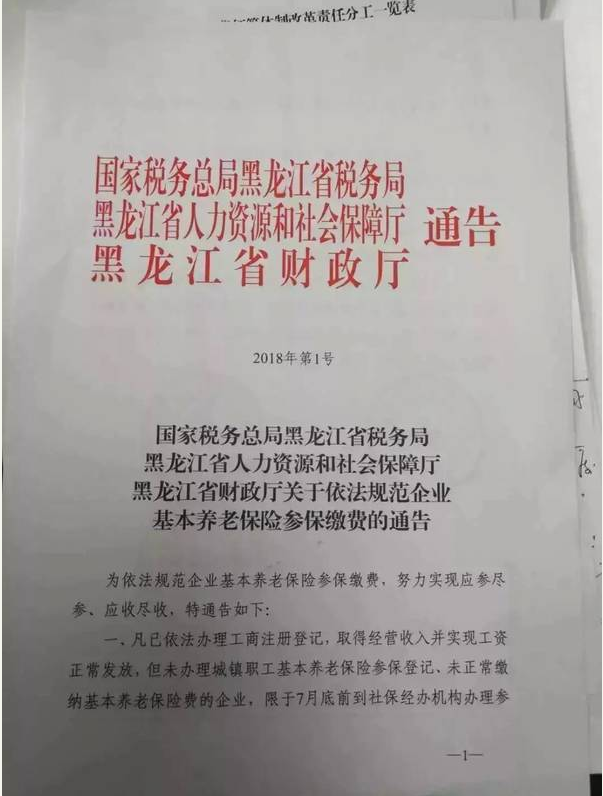

社保基金当期收不抵支的黑龙江省,在国家税务总局黑龙江税务局挂牌第一天,就联合省人力社保厅、财政厅下发了2018年一号文件,具体内容如下:

税务部门通告要求凡已依法办理工商注册登记,取得经营收入并实现工资正常发放,但未办理城镇职工基本养老保险参保登记、未正常缴纳基本养老保险费的企业,限于7月底前到社保经办机构办理参保登记,到税务机关办理险种认定登记,依法依规缴纳基本养老保险费。

从8月1日起,组织全省基层单位开展基本养老保险费征缴专项整治行动,要将劳务派遣公司、物业保安公司、建筑施工企业、季节性用工较多企业列入重点,依法加大检査和处罚力度,严厉打击应参未参、应缴未缴行为。

三、工资和社保联查成为趋势!

其实很多企业对于个税基本还算是规范的,但是对于社保这一块可能是个最大的坑!从最近公布的个税征求意见稿来看,各种专项扣除:子女教育、大病医疗、房租、房贷,看上去每一项都有故事,更有学问,当然了也蕴含了很多风险。如此严格的税务稽查,后续税务会把个税作为一个专项来稽查核查,就像现在社保征管权统一移交税务了,这对于很多社保不规范的企业而言,这是一个重要信号!接踵而至其他扣除项里的风险也将暴露!

国地税合并以来,企业税务风险自然而然随着监管力度上升而上升,这是毋庸置疑的。

结合目前国内企业的主流做法,目前这8类个税违规手段一经查出,必定受罚。

这8类个税避税方法已失灵!

以后这样发工资很危险!

1.现金发放,安全稳妥

现在是去路边小贩买个炒粉都不用现金的年代,发工资几万几十万的事儿,你们公司竟然还用现金?!

哪个公司没网银、支付宝?故意不走银行公户,税务不用去详查,也知道你们想要隐瞒什么小秘密!

还有就是“阴阳工资”,公户发一部分,小金库发一部分,特别是存在于高收入职业人群。

这样会存在两个问题,一就是申报工资不合理,远低于该岗位该职业正常收入,发那么少工资还能跟你干那么久?要么是傻,要么有鬼。二就是会造成账上现金留存过大,日积月累,埋下炸弹,难以解决!这也是很多两套账会计的心病。

2.发票顶薪,效果显著

公司掩护员工不交个税,员工找来发票顶薪。一个不交个税,一个扩大成本费用,少交企业所得税,还是凭正规的发票税前扣除的!相得益彰,看上去一切都很美。

而这些发票又多为餐费、加油费、打的发票等,这又造成公司费用极其不合理!

这就是一家互联网公司凭什么能比运输企业发生的加油费还多!这显然是不合逻辑的瞎搞嘛。不查你,还查谁!

3.张三李四,随时待命

往工资册上造虚假人名,张三李四王五,甚至连冰冰、德华等大明星都是你公司的员工,厉害了!

那问题来了:有身份证吗?有简历吗?有合同吗?有社保吗?有考勤吗?什么都没有,怎么证明他(她)真的存在过呢?

4.高抛低吸,吃大锅饭

把高工资员工的工资放一部分到低工资员工名下,保持工资总额一致的做法。

甚至有的企业工资发到低工资的员工卡上,再返给高工资员工卡上。

纵使这样做法从外表看比较难被发现,但是也很容易露出马脚,毕竟吃大锅饭的年代已经过去!而且,难保员工在被税局访查中不说露嘴。

5.补贴不报,装看不到

也许因为会计税法不熟悉,也许企业故意不申报个税。

总有部分企业把饭补、话补、结婚补贴、生日礼金等没有合并工资进行纳税申报。

当然也不是全部补贴、福利都要交个税的,也有部分是不征个税的。

6.外包福利,也是新奇

也有企业玩起了新花样,将员工部分福利和工资外包给人力资源公司、管理咨询公司,让他们给你们开发票,然后让他们给你的员工发放工资。

这种情况实质上也是变相发放工资,不要高兴太早。

税务查到,必须补税!

7.浑水摸鱼,蒙混过关

故意混淆劳务费和工资申报!

尤其是劳动密集型企业,劳务工、临时工、第三方员工,很多属于劳务所得进行纳税申报,但是按照工资进行申报了!

根据个人所得税税法不是全职员工是不可以按工资薪金项目申报个税的!

营改增之后劳务公司、建筑企业等都要高度重视。

8.有借无还,交税不难

公司为了节省个税,公司账上大量挂了其他应收、其他应付。

褒奖诚信、联惩失信

一旦失信,高铁飞机与您拜拜了!

一般企业被查出问题会有什么样的结果呢?

一朝失信,企业麻烦接踵而至!

企业一旦有失信行为,不仅面临被评为D级纳税人的后果,更可能被纳入税收“黑名单”!

若被评为D级,资格将受限。企业若因失信被评为D级,该企业纳税评估周期要被缩短,报送的各种资料也要被严格审核;还会被列入重点监控对象,提高监督检查频次;增值税专用发票领用要按辅导期一般纳税人政策办理,普通发票的领用实行交(验)旧供新、严格限量供应……原本可以安心享受的便利不复存在!

若被纳入税收“黑名单”,将面临联合惩戒。企业若被纳入税收“黑名单”,将被推送至法院、公安、工商等23个部门接受联合惩戒,这意味着该企业后续的种种行为都会受到限制,企业发展必然受到一定程度的影响,本文开头的案例就已经说明了一切!

会计“高风险”并非说说而已!

一旦企业失信,不仅企业自身面临种种限制,其相关责任人,如企业法人、财务人员更是难辞其咎,甚至连出行都受限!按照信用中国最新公布的数据显示,到目前为止,全国法院累计发布失信被执行人名单1123万例,限制1222万人次购买机票、458万人次购买动车高铁票。

于会计而言,失信风险更是不可估量!按照《关于加强会计人员诚信建设的指导意见》,严重失信会计人员还将面临以下约束和惩戒:

资格资质审查受限:在先进会计工作者评选、会计职称考试或评审、高端会计人才选拔等资格资质审查过程中,对严重失信会计人员实行“一票否决制”。

或不得从事会计工作:对于严重失信会计人员,依法取消其已经取得的会计专业技术资格;被依法追究刑事责任的,不得再从事会计工作。